cashflow

|

En bref Cette notion n'est pas vraiment intuitive. Le cashflow ce n'est pas du cash dans la caisse de l'entreprise, ce n'est pas non plus le bénéfice, même si le bénéfice en fait partie. Par ailleurs, l'absence de codification internationale précise ajoute à la difficulté de compréhension. Pour une raison curieuse, ce terme a acquis une certaine notoriété en dehors des cercles de spécialistes. Sa compréhension n'est pourtant pas évidente, et ce pour plusieurs raisons.

La première est que la définition scolaire cashflow = bénéfice net plus amortissement tient souvent lieu d'explication pédagogique. Or pour bien comprendre, il faut avoir à l'esprit ce que l'amortissement a de particulier, et pourquoi on l'ajoute au bénéfice. Il faut voir aussi ce que représentent des variantes de calcul comme le free cashflow ou l'ebitda. La deuxième raison est qu'en anglais, le mot cashflow désigne soit une mesure de la rentabilité, qui se réfère donc au compte d'exploitation, soit une analyse de la liquidité, qui se réfère au bilan.

Cette notion de cashflow est importante pour comprendre comment les banques (ou les agences de notation) s'y prennent pour apprécier la qualité de signature des emprunteurs, comment les banques d'affaires évaluent la valeur des entreprises et ... maîtriser la négociation d'un crédit avec la banque. |

|

CASHFLOW |

|

|

NOTION D'AMORTISSEMENT |

|

|

UTILITÉ free cashflow |

|

|

SYNTHÈSE une affaire de bon sens |

|

| POUR ALLER PLUS LOIN | |

Le concept de cashflow répond à une question simple : quelle est la "vraie" marge créée par une entreprise? Qu'est-ce que cette entreprise gagne vraiment ?

La réponse à cette question n'est pas évidente. Le premier réflexe est de se référer au résultat net tel qu'il ressort de la comptabilité. Ce résultat comptable a le mérite d'exister et d'être publié. C'est d'ailleurs la référence du calcul de l'impôt. Mais ce n'est pas si simple.

Le problème est que le résultat net n'est pas un bon indicateur de la rentabilité, car il y a des éléments qui "perturbent" son calcul. C'est le cas des provisions et surtout de l'amortissement, qui ne représente pas une dépense réelle, mais qui peut le devenir, lorsque l'entreprise change son matériel.

Pour permettre d'apprécier pleinement la performance d'une entreprise, ou pour comparer des entreprises entre elles, on a donc recours au cashflow qui est un bénéfice net retraité, c'est-à-dire calculé comme s'il n'y avait pas de dépenses d'amortissement.

Comme indiqué en préambule, il existe aussi ce qu'on appelle le free cashflow, le cashflow libre, obtenu en soustrayant du cashflow les dépenses nécessaires à la maintenance de l'appareil de production en bon état et les remboursements de prêts. Le cashflow libre indique donc le surplus vraiment disponible .... pour payer les dividendes par exemple. Cette information intéresse en priorité les détenteurs d'actions et les banquiers sollicités pour de nouveaux crédits.

Derrière tout cela, un fait certain: la comptabilité est un outil incomparable pour analyser ce qui se passe dans une entreprise ou dans une banque, sauf sur deux points particuliers, la rentabilité et la trésorerie. Il a donc fallu inventer des concepts nouveaux, malheureusement susceptibles de nombreuses variations.

Voici la première définition du cashflow. C'est la plus courante, celle qui est par exemple enseignée aux étudiants des business schools et utilisée par les analystes de crédit.

Cette formule est plus "parlante" si l'on regarde la place de l'amortissement dans la séquence de calcul du bénéfice:

Comme le schéma le suggère, on a en quelque sorte extrait l'amortissement de l'ensemble des dépenses pour ne faire apparaître que les "vraies" dépenses. Si l'on fait un nouveau calcul du résultat avec seulement ces VRAIES DÉPENSES , on obtient le cashflow.

Il y a donc deux manières de calculer le cash-flow :

| de HAUT en BAS : CASHFLOW = VENTES - "VRAIES" DÉPENSES |

| de BAS EN HAUT: CASHFLOW = BÉNÉFICE + AMORTISSEMENT |

Ainsi, ajouter l'amortissement au bénéfice, c'est la même chose que ne pas le retrancher des ventes. Dans les deux cas on a considéré que l'amortissement n'était pas une dépense comme les autres, ce n'est pas une dépense opérationnelle.

Concrètement, comme disent les Américains: "l'amortissement n'est pas une sortie de cash".

Avant d'examiner pourquoi l'amortissement n'est pas considéré comme une "vraie" dépense, voyons la deuxième définition du cashflow, consistant à tenir compte aussi des provisions comptables.

La notion de cash-flow n'a pas fait l'objet d'une normalisation comptable.

|

CASHFLOW = BÉNÉFICE + AMORTISSEMENT + PROVISIONS |

Ces deux définitions du cashflow peuvent être illustrées comme suit:

Pour simplifier, nous ne parlons que du premier cashflow dans cet extrait. Le point central est en effet la notion d'amortissement.

La raison d'être du cashflow est donc que le bénéfice comptable de l'entreprise ne rend pas vraiment compte de sa rentabilité. Le cashflow résulte d'un recalcul de ce bénéfice.

Le bénéfice, tout le monde "voit" ce que c'est, mais l'amortissement, c'est moins clair. Pour comprendre il faut faire une incursion dans la comptabilité.

L'amortissement est un drôle de concept, c'est un concept flou. Plus précisément, son calcul est flou dans l'univers rigoureux de la comptabilité. Il y a d'ailleurs d'autres concepts de même nature (comme les provisions évoquées ci-dessus).

Cet aspect des choses n'est pas explicité aux étudiants. Le discours convenu et l 'usage comptable indiquent que l'amortissement est lié à la durée de vie, donc à l'obsolescence des investissements. Sauf que personne n'est capable de déterminer cette durée de vie avec exactitude.

|

Pour expliquer l'origine de l'amortissement, un petit détour. Tout le monde comprend que le bénéfice est grosso modo la différence entre les revenus et les coûts. Le bénéfice du boulanger, par exemple, est ce qui reste quand on retire du produit des ventes de pain les dépenses liées à cette activité, l'achat de farine, le salaire de la vendeuse, l'électricité, etc...

Mais supposons qu'un jour le boulanger décide de changer son four. Grosse dépense, énorme dépense même, susceptible de bouleverser le calcul de son bénéfice. Ce bénéfice va fortement diminuer, peut-être se transformer en perte l'année de l'achat, même si les ventes de pain connaissent un bel essor. Donc le bénéfice calculé de cette manière ne rendrait plus compte de la performance économique.

Pour se rapprocher de la réalité "économique", "on" a eu l'idée d'étaler la dépense d'investissement dans le temps. Plutôt que la considérer en totalité, cette dépense est fractionnée sur plusieurs années successives. Et pour rendre comparables les calculs de bénéfices, on a défini des durées-types par catégories d'investissements. Le critère retenu a été celui de la durée de vie estimée des investissements concernés. "On" c'était les associations de normalisation comptable. Le fisc s'en est mêlé, puisque l'étalement change le calcul de l'impôt annuel sur les bénéfices. |

Le cashflow rend compte de la rentabilité de l'activité indépendamment des dépenses d'investissement. Le cashflow est une manière de mesurer le muscle de l'entreprise.

L'investissement et son financement ont bien sûr affecté les finances - on dit la liquidité - de l'entreprise, mais pas la mesure de sa rentabilité (au détail près des intérêts du crédit, si crédit il y a pour financer l'investissement). Les changements de liquidité sont perceptibles dans le bilan de l'entreprise, pas dans le compte d'exploitation.........

Le cashflow est utile pour évaluer la rentabilité et la valeur des entreprises.

Cet élément dérivé de la comptabilité intéresse donc au premier chef les banquiers qui prêtent, les agences de notation et les banquiers d'affaires impliqués dans les opérations en capital: ventes d'entreprises, introduction en bourse, fusions, etc...

Les banquiers qui prêtent, et les Agences de Notation, utilisent les ratios de CashFlow, comme par exemple le ratio CashFlow / Chiffre d'Affaires, mais ce n'est qu'un ratio parmi d'autres. L'analyse de risque est une discipline qui demande une technique rigoureuse, bien-sûr, mais aussi la capacité de jugement. Et cette capacité de jugement s'acquiert avec l'expérience. Un peu comme le médecin qui se doit d'ajouter un "vécu" à ses connaissances théoriques.

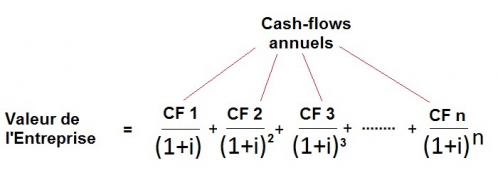

Les banquiers d'affaires et les sociétés de conseil utilisent la très populaire méthode dite des CashFlows Actualisés - discounted cashflows - qui est l'une des méthodes d'évaluation de la valeur d'une entreprise. Cette méthode consiste à simuler le compte de pertes et profits sur une longue période, disons 10 ou 15 ans. Donc à estimer pour chaque année les différents éléments du calcul du bénéfice: les ventes, les dépenses de production, les intérêts de la dette et ... le cash-flow.

On additionne ensuite tous les cash-flows annuels en tenant compte de l'actualisation. En effet, 100€ dans 10 ans n'ont pas la même valeur que 100€ aujourd'hui. 100€ dans 10 ans valent 100€/(1+i)**10, avec i égal au taux d'actualisation, souvent considéré comme le taux d'intérêt estimé sur la période ( (1+i)**10 signifie (1 i) puissance 10).

Si la méthode séduit les "matheux" elle présente néanmoins de sérieuses limites: on ne peut pas vraiment prédire les ventes et les coûts d'une entreprise dans dix ans, de même pour le taux d'intérêt i utilisé pour l'actualisation, qui en réalité n'est jamais constant sur une telle période. D'où l'idée de pondérer les estimations de cash-flows annuels par leur probabilité statistique. Le résultat se présente alors sous forme de plusieurs valeurs actuelles affectées chacune d'une probabilité.

Si on peut émettre des doutes sur la capacité de la méthode à déterminer la valeur d'une entreprise, elle est néanmoins utile pour les comparaisons des entreprises entre elles. En appliquant la même méthode avec les mêmes hypothèses de taux d'actualisation à deux entreprises du même secteur, on peut avoir une bonne idée de leur valeur relative.

En pratique la méthode est utilisée conjointement avec d'autres. La valeur comptable en est une autre, de même que la valeur en bourse, ou la valeur actualisée des dividendes.

Comme toujours, en matière de prix, le "vrai" prix est celui qui est effectivement payé à un moment donné par un acheteur.

cashflow et free cashflow

Le free cashflow intéresse particulièrement les banquiers sollicités pour de nouveaux crédits et les actionnaires, car il mesure l'argent réellement disponible pour rembourser de nouveaux emprunts et payer des dividendes. Pour le calculer, on tient compte des dépenses "nécessaires" pour maintenir en l'état l'appareil de production. Le free cashflow est inférieur au cashflow. En pratique, ce free cashflow est calculé par l'entreprise elle-même, et il est mentionné dans son rapport annuel.

Notons qu'une harmonisation internationale n'a pas pu être trouvée sur l'utilisation et le sens du mot cashflow. Il faut donc s'habituer à la co-existence de termes et de concepts différents, dont chacun correspond à un contexte professionnel particulier : ebitda, marge d'autofinancement, cashflow libre.

Pour s'y retrouver dans la diversité des interprétations, il est donc nécessaire de se référer au contexte.

Il y a deux grandes familles de cash-flow, selon que l'on considère le point de vue de la rentabilité ou celui de la trésorerie. Il est vrai qu'il y a des passerelles entre les deux, puisqu'une trésorerie mal gérée entraînera des frais financiers élevés qui pèseront sur la rentabilité. Cela dit, le point de départ est différent dans l'un ou l'autre cas. Il faut également accepter que des nuances de calcul apparaissent au sein de ces grandes familles.

Prenons l'exemple de la rentabilité: la définition "dépouillée" du cash-flow est Bénéfice plus Amortissement.

Dans cette définition, on ne tient pas compte des provisions. Si le but de l'analyse est de mesurer la "vraie" rentabilité de l'entreprise sur un exercice précis, il faut bien sûr les regarder de près, car derrière une provision il y a une probabilité ou une anticipation de dépenses.

Il y a en effet les provisions générales pour risques généraux ou les provisions pour un risque réel, mais imprécis dans son montant ou sa date de réalisation. Deux critères sont à considérer, le risque réel de concrétisation du risque et sa récurrence. Le meilleur exemple est celui d'un redressement fiscal, lié à un litige en cours de discussion. L'entreprise est sûre d'être redressée, mais il y a une grande incertitude sur le montant du redressement et sa date.

Le bon sens commande. Dans le contexte de l'évaluation de la valeur d'une entreprise, il serait absurde de prévoir des provisions pour des risques futurs peu probables. De la même manière, on peut être conduit à éliminer des calculs le facteur "intérêts financiers" et le facteur "provisions". Ce qui est calculé est alors une "grosse marge" qui ne tient pas compte de ces deux facteurs. C'est l'ebitda, lequel permet des comparaisons d'entreprises dans l'optique des investissements en bourse.

Pour continuer dans cette optique "bourse", prenons l'exemple de l'actionnaire qui s'interroge sur la capacité de l'entreprise à verser des dividendes à un moment donné. Ce qui l'intéresse alors est le free cashflow. Le free cashflow est ce qui reste quand l'entreprise a procédé aux renouvellements indispensables de ses équipements, et quand elle a effectué les remboursement de ses emprunts. Cette part est vraiment disponible pour les actionnaires. Son calcul figure dans la plupart des rapports annuels. Il y a des exceptions, naturellement: certaines entreprises empruntent pour verser des dividendes! Mais il faut regarder de près pourquoi.

Exemple: Apple, EDF, Total

Rien de commun entre ces trois entreprise. Jusqu'à 2018, Apple préférait emprunter plutôt qu'utiliser son immense trésorerie offshore car les intérêts étaient moins élevés que l'impôt dû au fisc américain en cas de rapatriement de cette trésorerie. EDF ou TOTAL n'avaient pas les moyens de payer des dividendes en 2016, mais ils ont emprunté pour le faire. Le but était de garder l'intérêt des investisseurs pour de futurs appels au marché de la part de ces deux entreprises.... et aussi de payer les dividendes attendus par l'État français...

Cette diversité de points de vue explique la difficulté à codifier cette notion de cash-flow. On comprend la complexité des rapports annuels sur ce point. Ces rapports annuels sont destinés à un large public: les banques prêteuses, les analystes de bourse, les investisseurs futurs, les actionnaires du moment, etc .... Les rapports annuels donnent tous les éléments permettant à chacun de faire ressortir l'agrégat qui l'intéresse.

En parcourant cet extrait, vous avez pu vous faire une idée de la CLARTÉ des explications sur le sujet particulier du cashflow.

Pour aller plus loin, les notions de base du cours ![]() sont particulièrement importantes: ce sont les "briques" du cours de e-learning proprement dit. Le cours INFOFI2000 est le seul à proposer un chemin progressif pour découvrir en même temps les trois domaines banque, finance économie.

sont particulièrement importantes: ce sont les "briques" du cours de e-learning proprement dit. Le cours INFOFI2000 est le seul à proposer un chemin progressif pour découvrir en même temps les trois domaines banque, finance économie.

(clic sur image)

|

|

|

|

||

maj 01/2023